Betalning i webbutiker

(2017, 2023 tillagd sektion 2.5 Framläggande av betalningssätt på nätet)

Riktlinjerna har utarbetats för webbutiker och företag som erbjuder betalningslösningar i webbutiker. I dem behandlas konsumenträttsliga yrkanden i anslutning till betalning av köp i webbutiker med olika betalningssätt och ges råd om hur betalningspraxis genomförs så att betalningen ska vara både smidig och uppfylla kraven i lagen.

Innehåll

- Inledning och tillämpningsområde för instruktionerna

- Allmänt om betalning i webbutiker

2.1 Reglering som gäller betalningssätt

2.2 Centrala definitioner

2.3 Avtalsförhållanden

2.4 Betalningssätt

2.5 Framläggande av betalningssätt på nätet - Information som ska ges om betalningssätten och tidpunkt då information ges

3.1 Väsentlig information om betalningssätten

3.2 Information som ska ges innan beställningsförfarandet inleds

3.3 Initiering av beställningsförfarandet och betalningssättsmeny - Säkerheten i betalningssystemet

4.1 Identifiering av kunden och dataskydd

4.2 Sparande av betalningsuppgifter för kommande betalningar - Kreditavtal för finansiering av köp i webbutiker

5.1 Allmänt om krediter som erbjuds för att finansiera köp i webbutiker

5.2 Förhandsinformation, avtalsvillkor och standardiserad europeisk konsumentkreditinformation

5.3 Kontroll av identitet och bedömning av kreditvärdighet

5.4 Ingående av kreditavtal - Problemsituationer vid betalning och lösandet av dem

6.1 Allmänt om problem vid betalning

6.2 Webbutikens ansvar och överföring av fordringar

6.3 Betaltjänstleverantörens ansvar för köpet

1 Inledning och tillämpningsområde för instruktionerna

E-handeln har ökat och också de betalningssätt som erbjuds konsumenterna i webbutikerna har blivit mångsidigare. Då köpmännen i webbutikerna erbjuder olika betalningssätt gäller det att beakta att för betalning finns det en mycket detaljerad lagstiftning, som är delvis olika vid olika betalningssätt.

Det är viktigt att företagen ser till att förfarandena är lagliga, för om webbhandeln ska växa krävs det att konsumenterna har förtroende för branschen. En lagenlig verksamhet minskar också på tvistemålen och att ärenden utreds med myndigheter. Nya förfaranden, exempelvis ett nytt betal-ningssätt, kommer att användas i liten utsträckning, om konsumenterna upplever besvikelser vid användning av dem.

Konsumentombudsmannen har utarbetat dessa instruktioner för webbutiker och företag som er-bjuder betalningslösningar i webbutiker. Instruktionerna tar upp endast betalning av varor och tjänster som köps i webbutiker. Det är inte fråga om en uttömmande framställning av innehållet i lagstiftningen, utan uppmärksamhet har fästs vid omständigheter, som konsumentombudsmannen ansett vara central utifrån sina observationer om marknaden.

Instruktionerna baserar sig på gällande lagstiftning och dess förarbete, rättspraxis samt konsumentombudsmannens avgöranden. I instruktionerna anges hur övervakaren tillämpar bestämmelserna i lagen. Instruktionerna innehåller också praktiska rekommendationer om förfaranden, och är därför till sin form friare än konsumentombudsmannens övriga riktlinjer som fokuserar på tolkning av tillämpad lagstiftning. Rekommendationer har återgetts separat.

Många viktiga ärenden i anslutning till ämnet behandlas också i konsumentombudsmannens övriga riktlinjer såsom Betalning och fakturor och Tillhandahållande av konsumentkrediter. För att undvika upprepningar innehåller dessa in-struktioner hänvisningar till ovan nämnda riktlinjer.

De enkla bildexempel som använts i instruktionerna är endast avsedda för att förtydliga den skrift-liga framställningen, och lagen kräver inte att webbutiken ska ha en sådan layout som bilden visar. Samtidigt kan man inte endast utifrån bilderna få en helhetsbild om de krav som ställs i lagen.

Den största nyttan av instruktionerna får man genom att först läsa igenom dem helt. Instruktionerna lämpar sig för webbutiker oavsett med vilken apparat eller applikation konsumenten besöker webbutiken.

2 Allmänt om betalning i webbutiker

2.1 Reglering som gäller betalningssätt

Lagstiftningen som gäller betalning i webbutiker fastställs utifrån särdragen i varje betalningssätt och karaktären i verksamheten hos det företag som erbjuder betalningssättet.

För olika betalningssätt gäller dels samma allmänna bestämmelser och dels för betalningssätten specifika specialbestämmelser. Exempelvis vid kreditkortsbetalning i webbutiker tillämpas flera av nedan nämnda bestämmelser.

I 2 kap.i konsumentskyddslagen förbjuds vid marknadsföring och i kundrelationer förfaranden som är otillbörliga och i 3 kap. användning av oskäliga avtalsvillkor. Båda nämnda lagrummen in-verkar på vad som krävs av webbutiker i frågor som gäller betalning.

I 6 kap. i konsumentskyddslagen inverkar bestämmelserna om distansförsäljning på all betalning i webbutiker. 6 a kap. i konsumentskyddslagen ska tillämpas om det i webbutiken avtalas om nya finansiella tjänster eller finansiella instrument.

7 kap. konsumentskyddslagen gäller åter konsumentkrediter och därigenom betalning med kredit i webbutiker.

Betaltjänstlagen gäller betaltjänster (bl.a. genomförande av betalningstransaktioner) och den till-lämpas också i många situationer som gäller betalning i webbutiker.

2.2 Centrala definitioner

Konsument: En fysisk person som skaffar en konsumtionsnyttighet huvudsakligen för annat ända-mål än den näringsverksamhet som han idkar (konsumentskyddslagen 1:4).

Webbhandel: Näringsidkare, som i syfte att få inkomst eller annan ekonomisk nytta yrkesmässigt håller till salu, säljer eller i övrigt bjuder ut konsumtionsnyttigheter för anskaffning mot vederlag i ett system som skapats för försäljning eller tillhandahållande av tjänster på distans (konsumentskyddslagen 1:5 och 6:7). Som webbhandel anses alltså bland annat webbhandel som använder internetservrar eller -applikationer.

Betaltjänstleverantör: Näringsidkare, som erbjuder betaltjänster som hör till betaltjänstlagens till-lämpningsområde, såsom girering och bank- och kreditkortsbetalningar (betaltjänstlag 1:1).

Kreditgivare: Näringsidkare som enligt avtal lämnar eller utfäster sig att lämna en konsument som konsumentkredit som lån, betalningsanstånd eller som något annat motsvarande ekonomiskt ar-rangemang (konsumentskyddslagen 7:1).

Kreditförmedling som bisyssla: Annan näringsidkare än kreditgivaren som vid sidan av sin huvud-syssla presenterar eller erbjuder kreditavtal till konsumenter och som på annat sätt bistår konsu-menter vid ingåendet av kreditavtal eller som ingår kreditavtal med konsumenter för kreditgivarens räkning

(konsumentskyddslagen 7:7 och 7:12). Exempelvis en webbutik vilken som bisyssla idkar kreditförmedling och som erbjuder krediter som beviljas av en utomstående kreditgivare.

Betalningssätt: Sätt som erbjuds konsumenten för att sköta betalning av webbköp.

Betalningsinstrument: Ett betalkort eller något annat personligt instrument eller någon annan per-sonlig rutin eller en kombination av dessa som betaltjänstanvändaren (exempelvis konsument) och tjänsteleverantören har träffat avtal om att kan användas för betalningsuppdrag (betaltjänstlagen 1:8).

2.3 Avtalsförhållanden

Betalningssättet inverkar på skyldigheterna för webbutiken och den näringsidkare som erbjuder betalningssättet under köpprocessens olika skeden från marknadsföring till situationer efter att avtalet ingåtts.

Många av de betalningssätt som erbjuds i webbhandeln är sådana, som konsumenten redan tidi-gare avtalat om dess användning med den näringsidkare som erbjuder dem (exempelvis betalkort).

Som alternativa betalningssätt i webbhandeln kan också vara betalningssätt som företaget själv eller dess avtalspartner erbjuder, och som man avtalar om först i anslutning till köpet (exempelvis ett nytt kreditavtal för att finansiera köpet eller en faktura som en tredje part sänder).

Om det är fråga om en ny kredit som webbutikens avtalspartner erbjuder, och som inkluderats i webbköpet, fungerar webbutiken som kreditförmedlare, som för ihop konsumenten och ifrågava-rande kreditgivare. I rollen som kreditförmedlare krävs särskild noggrannhet av webbutiken. I an-slutning till kreditförmedling finns många skyldigheter som ställs av tvingande lagstiftning, och för vilka webbutiker är ansvariga. (se riktlinjerna Erbjudande av konsumentkredit, punkt 12).

Kreditgivarna svarar för att de webbutiker som erbjuder deras krediter verkställer alla deras skyl-digheter som gäller för erbjudande av krediter. Kreditgivare frias inte från sin informationsskyldighet inte ens i sådana fall, att konsumenten uträttar ärenden endast med webbutiken.

Skyldigheterna för webbutik och kreditgivare som fungerar som kreditförmedlare är delvis överlap-pande, men i praktiken svarar båda åtminstone för att den tvingande lagstiftning i anslutning till erbjudande av krediter följs i webbhandeln.

Konsumentombudsmannen rekommenderar att kreditgivarna ger anvisningar om hur skyldigheter-na följs i webbhandeln, och gör kontroller för att säkerställa att anvisningarna följs. Båda svarar emellertid alltid för att de egna skyldigheterna följs.

Oavsett på vilket sätt betalningarna tas emot är webbutiken konsumentens avtalspartner för ett enskilt inköp som gjorts i webbutiken. Därför ska webbutiken bland annat delta i utredningen av problem som gäller inbetalning av köp. Konsumenten kan exempelvis inte bara hänvisas till en annan part, trots att mottagandet av betalningar har lagts ut.

2.4 Betalningssätt

Upprätthållaren av webbutiken får besluta om vilka betalningsalternativ den erbjuder konsumenten. Alternativen får emellertid inte ur konsumenternas synvinkel bli oskäliga, såsom begränsningar av tillgången till nödvändiga nyttigheter. Mer information om allmänna principer i anslutning till olika betalningssätt fås i riktlinjerna i Betalning och fakturering i punkt 1. Grundprinciper vid betalning. Vidare gäller för utbud av konsumentkrediter en omfattande och detaljerad specialreglering. Om tillhandahållande av konsumentkrediter fås mer information i de här riktlinjerna i punkterna 3.2 och 5 samt i riktlinjen Tillhandahållande av konsumentkrediter.

De vanligaste betalningssätten som erbjuds i webbhandeln är:

- kortbetalning (konsumenten betalar köpet exempelvis med debit- eller credit-kort).

- betalning med kredit (konsumenten ingår ett nytt kreditavtal för betalning av köpet eller köpet fogas till skuldsaldot i ett redan existerande kreditavtal som är avsett för att finansiera webbköp, i betalningssättet ingår inte ett kort).

- betalning med kort (konsumenten får vid köpet en separat faktura som ska betalas i efterskott).

- nätbetalningsknapp (konsumenten betalar köpet som en girering med sina nätbankskoder).

- annan girering (konsumenten gör en girering direkt till webbutikens konto).

- mobilbetalning (debiteringen fogas till konsumentens telefonräkning).

- betalning från elektroniskt betalkonto (tjänst där till ett separat konto som betaltjänstleverantören tillhandahåller, såsom PayPal-konto, överförs pengar för att göra inköp).

- betalning med mobiltjänst (betalningen debiteras från ett betalkort eller -konto som anslutits till mobiltjänsten).

2.5 Framläggande av betalningssätt på nätet

Betalningssätt ska presenteras för konsumenterna på nätet i en viss ordning i samband med att man ingår avtal från och med den 1 oktober 2023 (KSL 6 kap. 12 b §). Till exempel får man inte erbjuda ett betalningssätt som innehåller kredittagning eller annat betalningsanstånd som primärt alternativ.

Betalningssätten skall man ange i följande ordning:

- Betalningssätt som inte innehåller möjlighet att ansöka om eller använda kredit eller få annat betalningsanstånd. Sådana är till exempel nätbetalning, debit-kort eller Visa Electron-kort eller motions- och kulturförmåner.

- Betalningssätt som kan ge möjlighet att ansöka om eller använda kredit eller få annat betalningsanstånd. Sådana är till exempel kombinationskort med debit- och credit-egenskaper samt betalningsapplikationer till vilka konsumenten kan koppla debit- eller credit-kortets nummer.

- Betalningssätt som innebär ansökan om eller användning av kredit eller annat betalningsanstånd. Sådana är till exempel ingående av kreditavtal, användning av betaltids- eller kreditkort samt betalning med faktura eller betalningsapplikation, vilket innebär användning av kredit.

Något betalningssätt får inte ställas in som standardval. Konsumenten väljer betalningssätt utan automatiskt standardval i samband med varje avtal, så betalningssättet får inte ställas in som standardval ens på basis av konsumentens tidigare köp.

Om betaltjänstleverantören, kreditgivaren eller någon annan näringsidkare har kunnat påverka hur betalningssätten presenteras, gäller skyldigheten även aktören i fråga att presentera betalningssätten i lagenlig ordning.

3 Information som ska ges om betalningssätten och tidpunkt då information ges

3.1 Väsentlig information om betalningssätten

Informationsskyldigheten säkerställer att konsumenten kan fatta beslut utifrån korrekt information. I denna instruktion behandlas villkor i anslutning till betalning och om att informera om dem. Webbutikens informationsskyldighet förklaras närmare på webbsidan Information som ska ges till konsumenten och hur den ska presenteras i webbutiker. Informationsskyldighet om krediter behandlas i denna instruktion i kapitel 5 och i riktlinjerna Tillhandahållande av konsumentkrediter.

Köpmannen i webbutiken beslutar själv om genomförandet av webbsajten och svarar för att den uppfyller kraven i lagen. Informationsskyldigheten har i lagen tydligt fastställts för näringsidkaren, så tillgången till information får inte bero på konsumentens aktivitet. Avtalsvillkoren för betalningstransaktionen i webbutiken ska också i sin helhet finnas lätt tillgängliga på webbplatsen.

Även om informationsskyldigheten fastställs i många olika bestämmelser, är syftet med bestämmelserna att se till att konsumenten har tillgång till tillräcklig och korrekt information för att fatta ett grundat beslut, då när kunden i praktiken fattar sådana beslut och behöver information. Omfattningen på informationsskyldigheten fastställs slutligen utifrån de fallspecifika dragen, och det är inte möjligt att upprätta en uttömmande lista på väsentlig information som gäller alla fall. Med tanke på köpbeslutet och därtill hörande betalningstransaktion ska den väsentliga informationen presenteras på ett tydligt sätt, så att konsumenten utan besvär av dem får en korrekt helhetsbild om betalningen. Utgående från konsumentskyddslagen är väsentlig information om betalning åtminstone:

- totalkostnaden för konsumentnyttigheten per månad och totalkostnaderna för ett fortlöpande avtal per månad och faktureringsperiod.

- leverans- och övriga kostnader som inte ingår i totalpriset för konsumentnyttigheten.

- betalningssätt och eventuella tilläggskostnader i anslutning till ett visst betalningssätt specificerade.

Det ska alltid finnasåtminstone ett betalningssätt utan tilläggskostnader och som används allmänt. Om webbutiken tar ut avgifter för användning av ett betalningsinstrument, ska de vara rimliga och de får inte överskrida de faktiska kostnader som förorsakas av att detta betalningsinstrument används (betaltjänstlagen 60 § 2 mom. och KKV/997/14.08.01.05/2015). Enligt regeringens proposition (RP 169/2009 rd., s. 75) får betalningsmottagaren för användningen av ett visst betalningsinstrument ta ut högst en avgift som åtminstone ungefärligen motsvarar betalningsmottagarens faktiska kostnader för att betalaren använder ett visst betalningsinstrument. - tidpunkter i anslutning till betalningssätt, då debiteringen görs eller fakturan/krediten förfaller.

- hur en eventuell faktura levereras.

Det är exempelvis inte tillräckligt, ifall en konsument vid en beställning har uppgett sin e-postadress, och att fakturan sänds till ifrågavarande adress utan att man avtalat om detta separat. - eventuella villkor som gäller förhandsbetalningar eller bokningsavgifter (användning av förhandsbetalningar är begränsat, se konsumentombudsmannen riktlinjer Betalning och fakturering, kap. 2).

Principen om prestationernas samtidighet är utgångspunkten, då man i konsumenthandel bedömer ändamålsenligheten i betalningsvillkoren för tidpunkten för betalningen. I regel är det oskäligt att begära förhandsbetalning, om det inte finns en särskild motiverad orsak för detta. Konsumenten ska också ha en genuin möjlighet att betala sitt inköp i webbutiken utan att konsumenten blir tvungen att erlägga betalningen innan säljaren ger sin prestation eller på annat sätt tryggar konsumentens fordran. - eventuella säkerheter som krävs av konsumenten och de villkor som tillämpas på dem, exempelvis täckningsreservation som görs på betalkort.

Sammanhanget avgör, i vilket skede dessa uppgifter ska ges och om uppgifterna måste ges exempelvis flera gånger.

Vidare bör kommas ihåg att enligt 2 kap. 6 § i konsumentskyddslagen får osann eller vilseledande information inte lämnas vid marknadsföring och i kundrelationer om den kan leda till att konsumenten fattar ett sådant köpbeslut eller något annat beslut om en konsumtionsnyttighet som han eller hon annars inte skulle ha fattat. Sådan information kan gälla bland annat priset på konsumentnyttigheten eller grunderna för fastställandet av det, särskild prisförmån och betalningsvillkor. Även om den information som lämnats är korrekt i sak är det förbjudet att lämna den om det helhetsintryck som uppstår är vilseledande. (RP 32/2008 rd, s. 23)

Det centrala då information ges är därför att bedöma, om konsumenten utifrån den givna informationen utan besvär får rätt slags bild av egenskaperna hos betalningssätten. Exempelvis fakturan och krediten ska tydligt skilja sig från varandra. På samma sätt ska konsumenten tydligt få information om det är fråga om en engångskredit eller en fortlöpande kredit. Inte heller i språkbruk om betalningssättsprodukter får exempelvis kommersiella namn eller marknadsföringsslogans om dem eller motsvarande fördunkla den uppfattning som fås om egenskaperna hos betalningssättet. (KUV/4930/41/2012, s 8 (på finska) och KKV/2290/14.08.01.05/2014). Vidare ska om nya betalningssätt ges mer information än om alternativ som har varit i användning länge.

Även hur informationen ges kräver särskild uppmärksamhet. Bland annat olika fontstorlekar och hur informationen utplaceras är relevanta faktorer vid bedömning av hur informationen ges. Exempelvis ofördelaktiga sidor hos ett betalningssätt får inte gömmas genom att placera informationen i sidans nedre kant i ett annat sammanhang eller genom att använda finstilt. Vidare kan exempelvis textfält i rullgardinsmenyer, pop upfönster, och texter bakom länkar underlätta layouten på webbplatsen, men användningen av dem kan leda till att konsumenten inte får nödvändig information tydligt, begripligt och rättidigt. Kommunikationen i kreditreklamer behandlas i kapitel 3.2.

Nästa steg är gå i genom de sedvanliga faserna i köpprocessen i webbutiken och uppmärksamma de centrala faktorerna som är viktiga med tanke på just dem.

3.2 Information som ska ges innan beställningsförfarandet inleds

För många konsumenter är det då de väljer webbutik viktigt att de känner till de tillgängliga betalningssätten. Därför är det skäl att man redan innan det egentliga beställningsförfarandet inleds anger betalningssätten och om eventuella därtill hörande tilläggsavgifter.

Konsumentombudsmannen rekommenderar att det genast på webbutikens ingångssida placeras en stig som beskriver betalningssätten.

Beskrivningen ska ge en riktig och tillräcklig uppfattning om tillgängliga betalningssätt och deras verksamhetsprinciper. Information om nya betalningsalternativ och krediter behövs mer än om traditionella betalningssätt.

Från ingångssidan går konsumenten till presentationen av produktutbudet. Med presentation av produktutbudet avses delar i webbutiken, där konsumenten granskar utbudet av produkter och bland vilka konsumenten kan välja produkter till sin köpkorg. I detta sammanhang ska totalpriset för varje produkt anges.

I 2 kap. i konsumentskyddslagen i marknadsföringsbestämmelserna förbjuds s.k. spjälkning av priset, dvs. ett förfarande där man till pris som marknadsförts eller som uppgetts i början under de olika faserna i köpprocessen tillför nödvändiga tilläggskostnader, som konsumenten måste betala för att köpa den marknadsförda varan eller tjänsten. Därför ska också vid betalning av priset erbjudas åtminstone ett avgiftsfritt sedvanligt betalningssätt, som är i allmän användning.

Om man i produkturvalet fäster konsumentens uppmärksamhet på ett enskilt betalningssätt som används i webbutiken, exempelvis genom att berätta om dess egenskaper är det fråga om att marknadsföra ett betalningssätt. Om betalningssättet är i kreditform ska både köpmannen i webbutiken och kreditgivaren för egen del se till att marknadsföringen av krediten uppfyller de särskilda krav som ställs

i 7 kap. i konsumentskyddslagen. Marknadsföringen av konsumentkrediter behandlas separat i riktlinjerna Tillhandahållande av konsumentkrediter.

Kreditgivare som med webbutiker ingår avtal om kreditbetalningssätt som placeras i webbutiken, ska se till att det material som sänds till köpmannen i webbutiken är lagenligt. Om konsumenten som en del av köpprocessen kan ingå ett avtal om ifrågavarande kreditprodukt, har webbutiken kreditförmedling som bisyssla för ifrågavarande kreditprodukt och svarar tillsammans med kreditgivaren för den marknadsföring av konsumentkrediten som sker på webbplatsen.

I synnerhet för kreditreklam som placerats i produkturvalet ska det beaktas att konsumentens uppmärksamhet då webbköpet betalas med kredit inte får fästas exempelvis på storleken på en enskild delbetalning eller på annat fördelaktigt villkor för konsumenten som följer av ifrågavarande betalningssätt utan att samtidigt uppge all den information som i 7 kap. 8 § i konsumentskyddslagen krävs om ifrågavarande kredit.

Enligt 7 kap. 8 § i konsumentskyddslagen ska den effektiva räntan anges vid reklam för konsumentkrediter, om räntan för krediten, någon annan sifferuppgift som beskriver kostnaderna för krediten eller någon annan information om villkoren i kreditavtalet framgår av reklamen. I detta fall ska dessutom följande information framgå av reklamen:

- krediträntan och övriga kreditkostnader,

- kreditbeloppet eller kreditgränsen,

- kreditavtalets löptid,

- kontantpriset på nyttigheten och eventuell handpenning, om det är fråga om reklam för krediter för finansiering av köp av en bestämd nyttighet,

- kreditbeloppet och kreditkostnaderna sammanlagt och antalet avbetalningar.

Den effektiva räntan och de övriga ovan avsedda uppgifterna ska lämnas i reklamen på ett klart, väl synligt och koncist sätt och ska motsvara de kreditvillkor som kreditgivaren normalt erbjuder.

Kravet på koncishet är särskilt viktig när det gäller reklam på nätet. Den information som krävs får inte vara utspridd på olika håll på webbplatsen så att konsumenten inte utan svårighet ser den som en helhet (RP 77/2016 rd. s. 46).

Den separata informationsskyldigheten som gäller krediter är striktare än den skyldighet att ge väsentlig information överlag i anslutning till betalningar (MD:224/12, MD:225/12). Bland annat beaktas inte utrymmesbegränsningar. Därigenom får exempelvis inte storleken på kreditens månadsbetalningar framhävas, om annan nödvändig information på grund av utrymmesbegränsningar därför måste gömmas bakom en länk eller ett pop-up-fönster.

I reklamen ska all nödvändig information utan besvär vara synlig för konsumenten. Det här sker inte, om konsumenten för att söka annan information måste söka eller “klicka” fram den. Dessutom gäller informationsskyldigheten varje kreditreklam, i vilken framgår krediträntan eller annan siffra som beskriver de kostnader som tas ut för krediten eller annan information om villkoren i kreditavtalet. Det är alltså inte tillräckligt att informationen har getts i ett annat sammanhang.

I kreditreklam ska beaktas också sådan god kreditgivningssed som avses i 7 kap. 13 § i konsumentskyddslagen. I bestämmelsen kompletteras den informationsskyldighet som ställs på andra ställen i konsumentskyddslagarna. God kreditgivningssed betonar kreditgivarens ansvar för att konsumenten får tillräckligt med information som stöd för sitt beslutsfattande (RP:24/2010, s 34). Därför kan exempelvis olika typer av kredit (t.ex. fortlöpande kontokredit) anses vara en så central information om krediten, att informationen om den ska ges tydligt redan i kreditreklamen i anslutning till den information som avses i 7 kap. 8 § i konsumentskyddslagen.

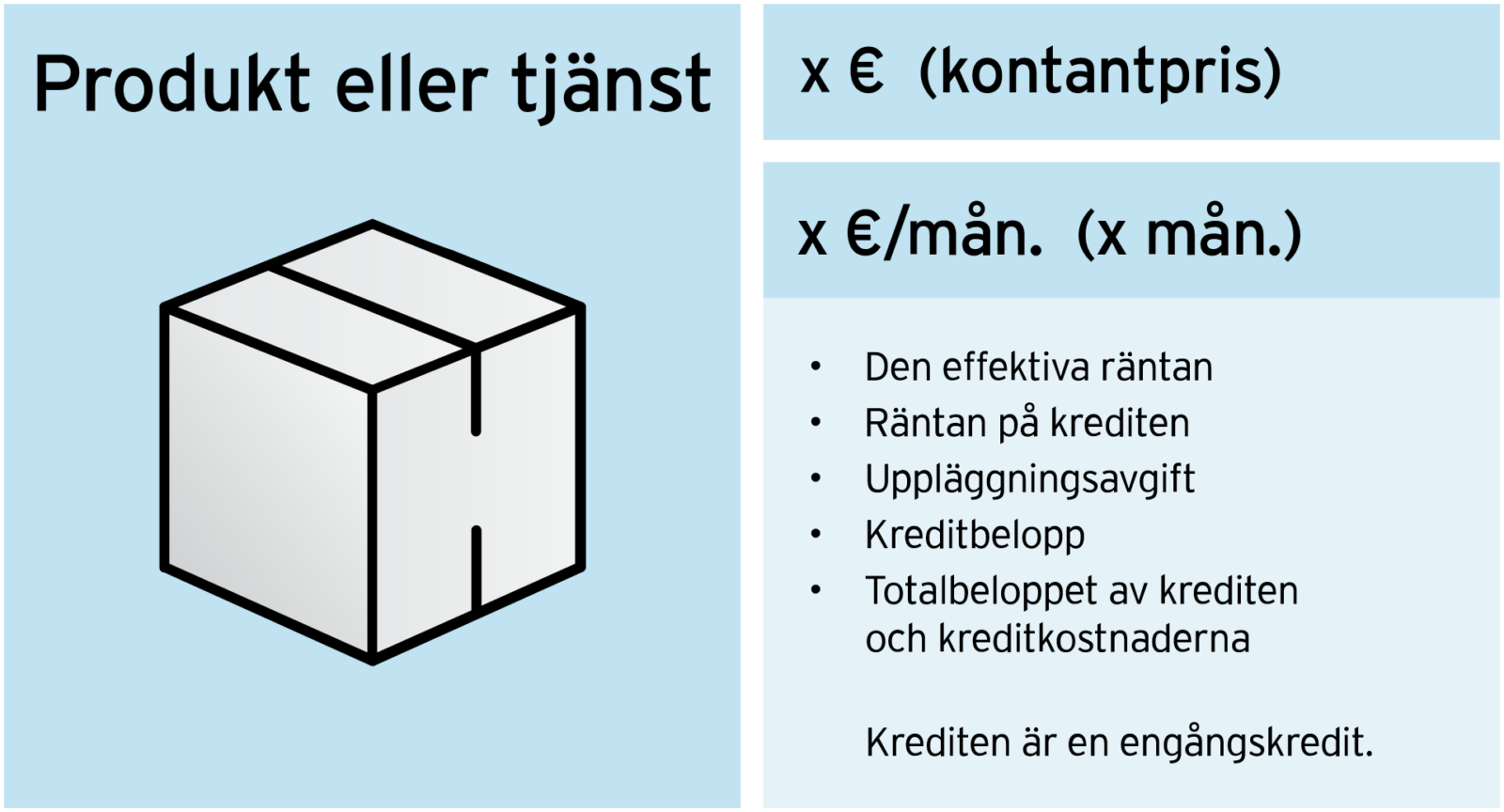

Diagram 1. Exempel på genomförandet av en nyttighetsbunden engångskreditreklam som placerats i produkturvalet.

3.3 Initiering av beställningsförfarandet och betalningssättsmeny

Lagen förutsätter att senast då beställningsförfarandet initieras ska konsumenten informeras om de godkända betalningssätten och de kostnader som tas ut för dem (konsumentskyddslagen 2:7 och 6:10).

De faktorer som initierar beställningsförfarandet varierar beroende på hur webbutiken har genomförts. Enligt konsumentombudsmannen uppfattning initieras beställningsförfarandet exempelvis av vilken som helst följande åtgärd som förekommer först och som krävs av konsumenten:

- konsumenten förutsätts logga in på webbplatsen för att göra en beställning

- konsumenten förutsätts ge sina personuppgifter eller andra uppgifter som krävs för att göra beställningen.

- konsumenten granskar de produkter som han eller hon har valt och övergår till att göra en beställning av dem.

- Det är alltså inte tillräckligt att placera information om betalningssätt och deras kostnader endast i beställningsstigen i punkten som gäller betalningssätt eller i en annan punkt som börjar efter beställningsförfarandet. Konsumenten ska alltså inte behöva gå längre än till initieringen av beställningsprocessen innan han eller hon får information om betalningssätten och deras kostnader.

Att fatta det egentliga beslutet om betalningssätt och en mer övergripande beskrivning av betalningssätten kan däremot placeras i en senare fas av beställningsförfarandet, om det i beställningsprocessen har skapats en sådan separat fas för val av betalningssätt.

Om det i betalningsförfarandet erbjuds nya kreditavtal, i vilka ingår obligatoriska avgifter för att ingå dem, såsom uppläggningsavgift, ska om dem och andra kreditkostnader underrättas på så sätt som beskrivits i underkapitel 3.2.

I betaltjänstlagen föreskrivs dessutom om extra kostnader och nedsättningar för användning av ett visst betalningssätt. Om betalningsmottagaren begär en avgift av betalaren för användning av ett visst betalningsinstrument eller erbjuder nedsättning vid användning av ett visst betalningsinstrument, ska betalningsmottagaren underrätta betalaren om detta innan betalningstransaktionen initieras (betaltjänstlagen 2:29). Om kostnader ska emellertid enligt konsumentskyddslagen också underrättas då beställningsförfarandet initieras.

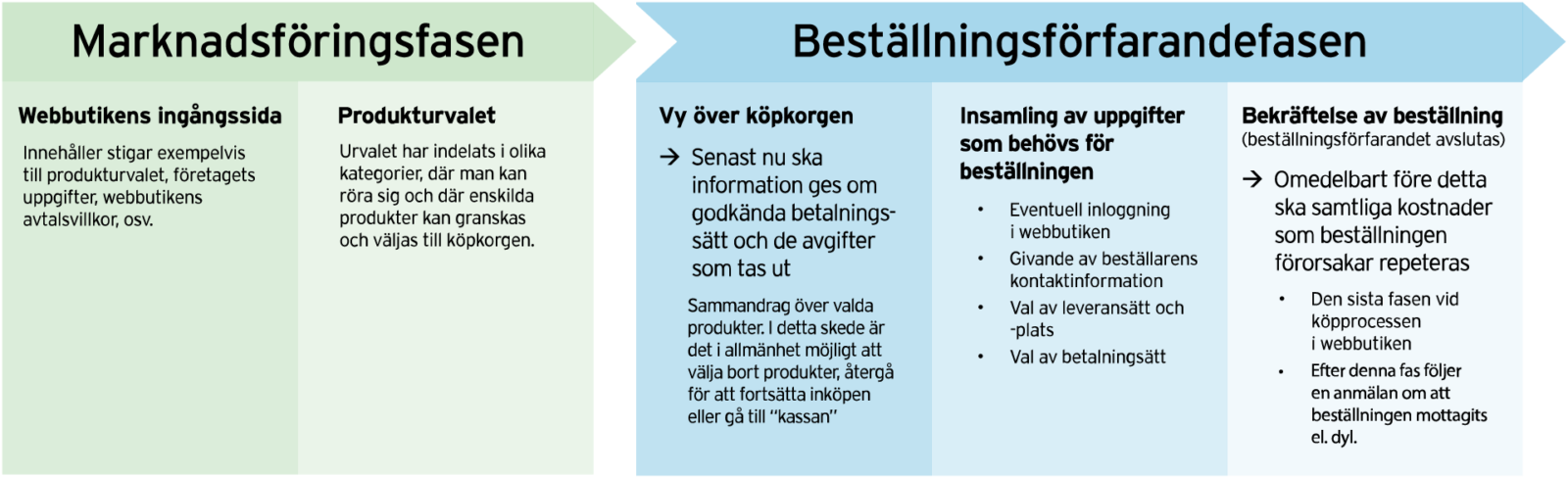

Diagram 2. Köpstig i webbutiken.

Konsumentens behov av information och näringsidkarens skyldighet att ge information om olika betalningssätt är som mest omfattande då konsumenten väljer betalningssätt. Även om själva betalningen eller övrig bindning till köp skulle ske i ett senare skede, fattar konsumenten med tanke på informationsskyldigheten det avgörande beslutet vid val av betalningssätt. Vid val av betalningssätt ska konsumenten på ett effektivt sätt kunna göra jämförelser mellan olika betalningssätt.

Köpstigen ska planeras så att konsumenten inte i beställningsförfarandefasen kan förbigå väsentlig information om betalningssätt, trots att han eller hon inte sätter sig in i de övergripande beskrivningarna av betalningssätt.

Vid planering av köpstigen ska uppmärksamhet fästas också vid hur betalningssättsmenyn ser ut med olika terminaler, om den betraktas t.ex. med surfdator eller mobiltelefon.

Diagram 3. Exempel på betalningssättsmeny vid bläddring med mobilapparat.

Utöver den information som ges om betalningssätten ska efter valet av betalningssätt ytterligare vid sammandraget av beställningen upprepas totalpriset på beställningen och eventuella extra avgifter. Samtidigt ska det säkerställas att konsumenten uttryckligen godkänner betalningsskyldigheten i anslutning till beställningen (se konsumentskyddslagen 6:12) och vid användning av betalningsinstrument ger sitt samtycke till att betalningstransaktionen genomförs (betaltjänstlagen 72 §).

Dessutom ska information om villkoren ges till konsumenten i varaktig form efter att köpet har gjorts, om de inte redan under inköpsprocessen getts i varaktig form. (konsumentskyddslagen 6:13). Om det vid betalning används ny kredit som ska avtalas med konsumenten, se kapitel 5.2 om hur information ges i varaktig form innan avtalet ingås.

I användning finns också nya betalningssätt, där konsumenten erlägger betalningen endast genom att godkänna beställningen utan att mata in i systemet sin betalningsinformation. Då är det särskilt viktigt att forma beställningsförfarandet så att det inte uppstår några ofrivilliga inköp.

4 Säkerheten i betalningssystemet

4.1 Identifiering av kunden och dataskydd

För att förhindra missbruk i anslutning till betalningar är de företag som erbjuder betalningslösningar till webbutiker skyldiga att följa de krav som ställts på identifiering av betalare.

Skyldigheten för dem som erbjuder betalningstjänster att identifiera och känna igen sin kund har behandlats i Finansinspektionens standard. Även av kreditgivare krävs att identiteten hos kreditsökanden kontrolleras (se kap. 5 Att ingå kreditavtal för finansiering av nätinköp). Med vederbörliga dataskyddsarrangemang ska man förhindra att uppgifter om konsumenter som använder webbutiker inte hamnar hos utomstående. Mer information om krav som gäller dataskydd ger Dataombudsmannens byrå.

Europeiska bankmyndigheten (EBA) har för dem som tillhandahåller betalningstjänster utarbetat anvisningar om säkerheten vid internetbetalningar.

4.2 Sparande av betalningsuppgifter för kommande betalningar

Betalningslösningar där konsumenten efter första användningen inte längre behöver mata in några uppgifter som behövs för betalning i webbutiken, är som fenomen relativt nya. I anslutning till dessa lösningar som försnabbar konsumentens betalningstransaktioner finns många beaktansvärda saker med tanke på betaltjänstlagen och avtalsvillkoren om betalningsinstrument. Viktiga faktorer är exempelvis fastställandet av det godkännande som betalaren gett då betalningstransaktionen genomförs och hur ansvar och skyldigheter i förhållande till orättmätig användning och fel fastställs. I synnerhet då betalningsuppgifter sparas ska man se till att konfidentiella uppgifter inte sparas.

Europeiska kommissionen och EU:s nätverk av konsumentmyndigheter (CPC, Consumer Protection Cooperation) har behandlat mobilspelens betalningsarrangemang i ett gemensamt övervakningsprojekt. Inom branschen har utvecklats lagstridiga förfaranden, där sparandet av betalningsuppgifter tillsammans med standardinställningar hade möjliggjort exempelvis att barn i spel har åstadkommit anmärkningsvärt stora fakturor och att kreditkortsdebiteringar gjorts utan konsumenternas vetskap.

EU:s nätverk av konsumentmyndigheters riktlinjer i detta sammanhang var följande:

- Företagen ska tydligt berätta om sina betalningsarrangemang.

- Vid användning av standardinställningar i anslutning till betalningar ska beaktas att det på konsumentens ansvar inte kan lämnas att konsumenten själv skulle märka att ändra på standardinställningar i applikationen som gäller betalningar, utan möjligheten att göra val som passar konsumenten själv ska aktivt erbjudas konsumenten.

- Debiteringen får inte ske enbart utifrån standardinställningar, utan det ska alltid krävas konsumentens uttryckliga godkännande, exempelvis genom att kräva att en PIN-kod ges.

- Informationen om hur inställningarna ändras ska vara enkelt tillgängliga och begripliga. Även målgruppen för tjänsten ska beaktas vid planeringen och i synnerhet vid tjänster som riktas till barn ska man beakta minderårigas specialställning.(KKV/3046/04.05.00/2014 och Joint action on in-app purchases by the European Commission and Member States).

I vissa fortlöpande avtal som kan ingås elektroniskt, exempelvis vid beställning av musiktjänster, kan konsumenterna ha ett särskilt behov att avtala om arrangemanget, där betalningsmottagaren berättigas att göra debiteringar också i framtiden. Det här är möjligt, om man uttryckligen och tydligt har avtalat om saken. Samtycket till att göra återkommande debiteringar ska konsumenten också kunna annullera på ett enkelt sätt.

5 Kreditavtal för finansiering av köp i webbutiker

5.1 Allmänt om krediter som erbjuds för att finansiera köp i webbutiker

Ovan har redan behandlats kreditreklamer som placerats i webbutiker och den helhetsbild som en konsument ska få om betalningssätten då han eller hon väljer betalningssätt. I det här kapitlet behandlas processen med att erbjuda finansiering för att finansiera ett webbköp.

Att ta en kredit är med tanke på konsumentens ekonomiska säkerhet ett viktigt avtal och kräver av konsumenten ett mer noggrant övervägande än vid kontantköp. Det är särskilt viktigt att informationen om krediten är tydlig och begriplig.

Webbutiken kan fungera som kreditgivare eller ha kreditförmedling som bisyssla. Ansvaret hos dem som har kreditförmedling som bisyssla är till vissa delar mindre än hos en kreditgivare. Att använda någon som har kreditförmedling som bisyssla minskar emellertid inte på kreditgivarens ansvar.

Då en konsument ingår ett nytt kreditavtal i en webbutik för att finansiera sitt köp, är det också fråga om distansförsäljning, som regleras separat från annan distansförsäljning i 6 a kap. konsumentskyddslagen av krediten. Dessutom innehåller

7 kap. i konsumentskyddslagen av krediten flera informations- och förfarandeskyldigheter, som gäller denna situation.

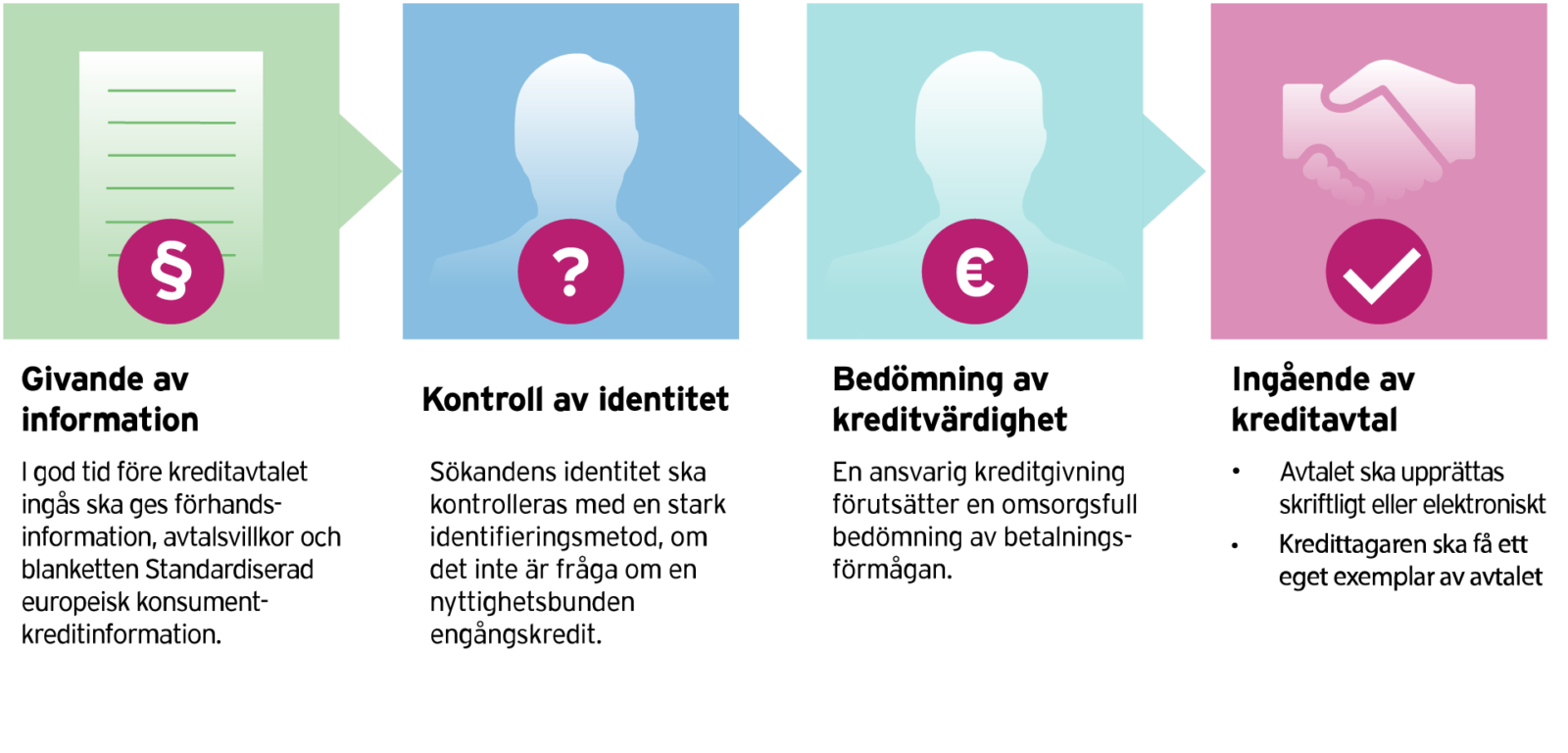

Diagram 4. Huvudfaserna i processen med att erbjuda finansiering.

5.2 Förhandsinformation, avtalsvillkor och standardiserad europeisk konsumentkreditinformation

Vid ingång av kreditavtal ska webbutiken se till utöver informationsskyldigheten i marknadsföringsfasen även att konsumenten i god tid innan avtalet ingås får följande information om den kredit som erbjuds för finansiering av webbköp:

- i 6 a kap 6–9 § i konsumentskyddslagen avsedd information om näringsidkaren, den finansiella tjänst som bjuds ut, distansavtalet och rättsmedlen.

- Standardiserad europeisk konsumentkreditinformation enligt 7 kap. 9 § i konsumentskyddslagen. Informationen ska ges på ett sätt som lämpar sig för det medel för distanskommunikation som används, dvs. den ska i processen om att erbjuda finansiering på ett naturligt sätt vara framme (konsumentskyddslagen 6a:5 och 7:9).

Ifrågavarande information ska i god tid innan ett avtal ingås tillställas konsumenten på ett sådant sätt att konsumenten kan spara och återge dem i oförändrad form (konsumentskyddslagen 6a:11).

Exempelvis kan förhandsinformation och avtalsvillkor lämnas till konsumenten per e-post. Programmet kan också instruera konsumenten att spara och skriva ut förhandsinformationen och avtalsvillkoren innan avtalet ingås. Både standardvillkor och individuellt överenskomna villkor bör kunna skrivas ut och sparas

(RP 122/2004 rd., s. 25). Informationen ska emellertid dessutom alltid på ett naturligt sätt vara framlagd i kreditansökningsprocessen.

Skyldigheten att leverera förhandsinformation och avtalsvillkor gäller både kreditgivare och de som har kreditförmedling som bisyssla. De som har kreditförmedling som bisyssla har däremot inte en lagstadgad skyldighet att till konsumenten leverera standardiserad europeisk konsumentkreditinformation (konsumentskyddslagen 7:12). Detta undantag befriar emellertid inte kreditgivaren från ifrågavarande informationsskyldighet ens i det fall att konsumenten endast är i kontakt med någon som har kreditförmedling som bisyssla. Därmed ska kreditgivaren säkerställa att informationen alltid ingår i webbutikens process med att erbjuda finansiering (RP 24/2010 rd., s. 33).

5.3 Kontroll av identitet och bedömning av kreditvärdighet

Kontroll av kreditsökandens identitet utgör den andra nödvändiga fasen i processen med att erbjuda finansiering (konsumentskyddslagen 7:15). Också uppgifterna om identitetskontroll ska bevaras (konsumentskyddslagen 7:16).

Även om det i lagen inte krävs kontroll vid nyttighetsbundna engångskrediter (konsumentskyddslagen 7:3), rekommenderar konsumentombudsmannen för undvikande av missbruk, att identiteten alltid fastställs innan kreditavtalet ingås.

Konsumentens identitet ska kontrolleras i den elektroniska processen med en identifieringsmetod som uppfyller de krav som föreskrivs i 8 § i lagen om stark autentisering och elektroniska signaturer.

Numera uppfylls i praktiken de krav som ställs exempelvis genom identifiering som görs med nätbankskoder eller teleföretags mobilcertifikat. Om en kreditgivare redan tidigare har kontrollerat en konsuments identitet på ovan beskrivna sätt, ska konsumentens identitet kunna kontrolleras även med hjälp av en personlig identifierare som han eller hon fått efter den första identifieringen. Dessutom gäller i fråga om kundkontroll det som föreskrivs i bestämmelserna i lagen om förhindrande och utredning av penningtvätt och av finansiering av terrorism (konsumentskyddslagen 7:15)

Kontroll av identiteten har också samband med bedömning av kreditvärdigheten, som är den tredje fasen som alltid ska ingå i processen med att erbjuda finansiering. Skyldigheten att bedöma konsumentens kreditvärdighet gäller både en köpman i en webbutik som har kreditförmedling som bisyssla och kreditgivaren.

Vid bedömning av kreditvärdigheten ska kreditgivaren bedöma om konsumenten har förutsättningar att fullgöra sina skyldigheter enligt kreditavtalet.

- Bedömningen ska grundas på tillräckliga uppgifter om konsumentens inkomster och övriga ekonomiska omständigheter (konsumentskyddslagen 7:14).

- Genom rimliga åtgärder ska man säkerställa riktigheten av de uppgifter som konsumenten har gett. (RP 78/2012 rd., s. 19).

Information om lagenliga sätt att bedöma kreditvärdigheten finns i konsumentombudsmannens riktlinjer Tillhandahållande av konsumentkrediter, punkt 11.

5.4 Ingående av kreditavtal

En process med att erbjuda finansiering som inkluderats i webbhandeln ska också uppfylla de krav som ställs på ingående av kreditavtal i

7 kap. 17 konsumentskyddslagen §:. Enligt ifrågavarande paragraf ska ett kreditavtal ingås skriftligen och konsumenten ska få ett exemplar av avtalet. Ett avtal får också ingås på elektronisk väg på ett sådant sätt att konsumenten kan spara och återge avtalet i oförändrad form.

Formkravet för kreditavtalet är ovillkorligt och för att avtalet ska ingås krävs uttryckligen ett godkännande av konsumenten. Ett avtal kan exempelvis inte ingås på så sätt att konsumenten godkänner krediterbjudandet genom att av fakturan för köpet endast betala ett belopp som är mindre än totalpriset (KKV/381/14.08.01.05/2016). Ett kreditavtal kan inte heller ingås exempelvis på så sätt att det till konsumenten sänds avtalshandlingarna och konsumenten börjar följa villkoren i avtalet, och därigenom anses konsumenten ha godkänt avtalet.

Om kreditavtalet inte har ingåtts på det sätt som föreskrivs i7 kap 17 § i konsumentskyddslagen skriftligen eller elektroniskt på ett sådant sätt att konsumenten kan bevara och återge avtalet i oförändrad form får en kreditgivare inte ta ut några som helst kreditkostnader. (HD 2016:73)

Ett kreditavtal kan ingås redan i samband med webbköpsprocessen innan en förbindelse om beställning eller i samband med förbindelsen. Krediterbjudandet kan föreslås för konsumenten också efter att webbköpet gjorts, om det i samband med webbköpen ursprungligen har avtalats om något annat betalningssätt, exempelvis betalning med faktura. Då ska konsumenten emellertid instrueras att ingå ett kreditavtal exempelvis i kreditgivarens nättjänst.

6 Problemsituationer vid betalning och lösandet av dem

6.1 Allmänt om problem vid betalning

Problem i anslutning till betalning och återbetalning kan uppstå bland annat vid överraskande debiteringar samt då betalda produkter/tjänster inte levererats och vid byte eller returnering av dem. Också exempelvis betalningstransaktioner som inte lyckats, täckningsreserveringar och fel i faktureringssystemet (såsom flera fakturor som sänts för ett och samma köp eller indrivning av en fordran som redan betalts) har förorsakat konsumenter problem.

6.2 Webbutikens ansvar och överföring av fordringar

Konsumenten kan vara i ett avtalsförhållande med flera näringsidkare exempelvis, om konsumenten avtalat om köpet av produkten/tjänsten med webbutiken och om betalning med en annan näringsidkare. Webbutiken ska se till att konsumenten har tillgång till tydliga anvisningar om vem och hur konsumenten ska kontakta, om det uppstår problem med betalningen.

Webbutiken har som säljare alltid skyldighet att delta i utredningen av problem i anslutning till betalning. I händelse av problem i anslutning till handläggning av betalningar ska det finnas tydliga rutiner.

Webbutiken är konsumentens huvudavtalspartner. Redan av allmänna avtalsrättsliga lojalitetsprinciper följer för webbutiken skyldigheten att i sin verksamhet också beakta köparens intressen. Förbudet i 2 kap. 1 § i konsumentskyddslagen anger att otillbörliga förfaranden inte får tillämpas i kundrelationer och ställer dessutom skyldigheter för webbutiken också efter det att egentliga köpet gjorts.

Webbutiken ska se till att informationen mellan den och de avtalsparter som ordnar betaltjänster rör sig snabbt. En konsument ska inte behöva reklamera samma ärende till många olika företag, utan exempelvis en faktura som är ogrundad ska kunna hävas med en enda kontakt oavsett webbbutikens betalningssystem och eventuella utläggningar.

Vid täckningsreserveringar som konstaterats vara obefogade ska betalningsmottagaren utan dröjsmål kontakta den som sköter betalningstrafiken, så att reserveringen genast kan strykas.

Webbutiken kan också överföra fordringar på kunderna omedelbart vidare med egna avtalsarrangemang, men en överföring av en fordran befriar inte den från andra avtalsskyldigheter, såsom exempelvis ansvar vid fel eller skyldighet att återbetala en betalning om konsumenten använder sin lagstadgade ångerrätt.

Webbutiken kan lägga ut exempelvis sin kundtjänst eller sitt faktureringssystem, men enligt principen om den allmänna obligationsrätten kan ansvar i anslutning till ett avtal inte läggas ut. En konsument kan instrueras för lösning av ett problem att använda en särskild kontaktkanal eller ett särskilt förfarande som tagits fram för handläggning av reklamationer, men webbutiken ska ändå handlägga alla reklamationer som riktats till den, oavsett om konsumenten använt den rekommenderade kontaktkanalen eller det rekommenderade förfarandet.

Den näringsidkare som fått fordran ska åter komma ihåg att fordran överförs med ursprungliga skyldigheter och ansvar. Om konsumenten har rätt exempelvis till en prisnedsättning, bibehålls rätten trots att fordran överförs. Många företag som erbjuder webbutiker betalningssätt förbehåller sig rätten att återföra fordran till webbutiken, om det i grunden för fordran framkommer oklarheter.

6.3 Betaltjänstleverantörens ansvar för köpet

Om en betalningstransaktion har genomförts obehörigen och om den obehöriga användningen enligt 62 § i betaltjänstlagen inte är på konsumentens ansvar,

ska utifrån 63 § i betaltjänstlagen tjänsteleverantören till den kund vars medel har använts för att genomföra transaktionen omedelbart återbetala transaktionens belopp till kunden eller återställa det debiterade betalkontots kontoställning till vad den skulle ha varit om debiteringen inte hade ägt rum.

Om en konsument nekar till att ha gett sitt samtycke till att en betalningstransaktion genomförs, ska utifrån 72 § i betaltjänstlagen användarens tjänsteleverantör kunna styrka att samtycket har getts på avtalat sätt.

Om konsumenten frånträder ett distansförsäljningsavtal, återgår enligt

6 kap. 21 § i konsumentskyddslagenett anknytande kreditavtal utan några åtgärder. Då ska kreditgivaren utan dröjsmål och senast 30 dagar efter att ha blivit informerad om avtalets återgång betala tillbaka vad konsumenten har betalat.

I 7 kap. 39 § i konsumentskyddslagen föreskrivs om solidariskt ansvar för kreditgivaren och säljaren eller tjänsteleverantören Enligt ifrågavarande paragraf har en konsument, som på grund av avtalsbrott har rätt att hålla inne betalningen eller att få återbetalning på priset, skadestånd eller annan penningprestation av säljaren eller tjänsteleverantören har denna rätt också gentemot sådan kreditgivare som har finansierat köpet eller tjänsten. Kreditgivaren är dock inte skyldig att betala konsumenten mer än vad kreditgivaren har fått av konsumenten i form av betalning.

I 128 § i lag om tjänster inom elektronisk kommunikationformationregleras på motsvarande sätt teleföretags, tjänsteleverantörers och säljares solidariska ansvar. En konsument som på grund av avtalsbrott har rätt att hålla inne betalningen eller att få återbetalning på priset, skadestånd eller annan penningprestation av en näringsidkare på grund av dennes avtalsbrott, har denna rätt också gentemot det teleföretag som har fakturerat konsumenten för konsumtionsnyttigheten. Teleföretaget är dock inte skyldigt att till konsumenten betala mer än vad teleföretaget har fått av konsumenten i form av avgifter.

Konsumenten kan direkt åberopa kreditgivaren/teleföretaget exempelvis om köpet inte har uppstått eller om samtycke inte getts till betalningstransaktionen. Även om det i vissa situationer med tanke på utredningen av ett ärende vore mest ändamålsenligt att sköta ärendet med webbutiken, ska konsumenten själv få välja, hur han eller hon agerar och han eller hon får inte ges en vilseledande eller osann bild av ansvarsfördelningen. Både webbutiken och kreditgivaren/teleföretaget ska kunna påvisa, var och hur beställningen har gjorts. Webbutiken och kreditgivaren/teleföretaget har bevisbördan för att avtalet ingåtts och att samtycke getts till betalningstransaktionen.

(KKV/1491/14.08.01.05/2015, KKV/1490/14.08.01.05/2015 och KKV/1489/14.08.01.05/2015 samt KKV/279/14.08.01.05/2016).

Om konsumenten enligt lagen ska reklamera eller lämna säljaren någon annan anmälan innan konsumenten får rätt att framföra yrkanden eller påståenden, ska konsumenten sända en sådan anmälan till säljaren. Exempelvis vid fel på vara ska konsumenten göra en reklamation till säljaren och om frånträdande av ett distansförsäljningsavtal ska en anmälan om frånträdande sändas till säljaren. Efter det att anmälan sänts kan konsumenten om han eller hon så vill kontakta endast kreditgivaren/teleföretaget och konsumenten kan inte åläggas att reda ut ärendet först med säljaren. Kreditgivarens/teleföretagets ansvar begränsar sig emellertid till penningprestationer. Därigenom kan konsumenten inte kräva av dem en korrigering av felet exempelvis genom att varan repareras eller genom att en felfri vara sänds.

Vid sändning av anmälan är det tillräckligt, om konsumenten i rimlig omfattning försökt göra en anmälan till säljaren. Om säljaren exempelvis gått i konkurs, konsumenten inte har tillgång till säljarens kontaktinformation eller säljaren inte nås, kan av konsumenten inte krävas att han eller hon först gör en anmälan till säljaren. Då kan konsumenten framföra sitt yrkande och påstående till kreditgivaren/teleföretaget, trots att anmälan inte skulle ha nått säljaren först.